ភ្នំពេញ៖ ឥណទានអាជីវកម្មខ្នាតតូច គឺជាផ្នែកនៃឥណទានមួយដ៏សំខាន់ ក្នុងប្រទេសកម្ពុជា។ ឥណទានអាជីវកម្មខ្នាតតូច គឺជាកម្ចីសម្រាប់អាជីវកម្ម ដែលផ្តល់ដល់បុគ្គល ដែលមិនផ្តល់ជូនស្ថាប័ន ឬក្រុមហ៊ុនោះទេ។ ស៊ីប៊ីស៊ី បានដាក់ដំណើរការ “របាយការណ៍សន្ទស្សន៍ឥណទាន ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច” ដែលជារបាយការណ៍ សម្រាប់សាធារណជនយល់ដឹង ក៏ដូចជាតាមដានប្រចាំត្រីមាស ពីសកម្មភាពឥណទានអាជីវកម្មខ្នាតតូច នៅក្នុងប្រទេស។ របាយការណ៍ប្រចាំត្រីមាសនេះ បង្ហាញពីទិន្នន័យ និងនិន្នាការពីត្រីមាសទី១ ឆ្នាំ២០២៤។

សេចក្តីសង្ខេបរបាយការណ៍ នៃត្រីមាសទី ១ ឆ្នាំ ២០២៤៖

សមិទ្ធផលឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច សម្រេចបាននូវកំណើនដ៏រឹងមាំ ដោយសមតុល្យឥណទាន និងចំនួនគណនីឥណទាន មានការកើនឡើងក្នុងគ្រប់តំបន់។ ចំនួននៃការស្នើសុំឥណទាន លក្ខណៈបុគ្គលប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូច មានការកើនឡើងក្នុងត្រីមាសទីមួយ បើប្រៀបធៀបនឹងត្រីមាសមុន។ ជាចុងក្រោយ គុណភាពនៃឥណទានបុគ្គល ដែលវាស់វែងដោយអនុបាត នៃឥណទានសំណងយឺតលើសពី៣០ថ្ងៃ (30+DPD) មានធ្លាក់ចុះបន្តិចបន្តួច ដោយអនុបាតបានថយចុះ នៅគ្រប់តំបន់។

•ពាក្យស្នើសុំឥណទានលក្ខណៈបុគ្គល ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

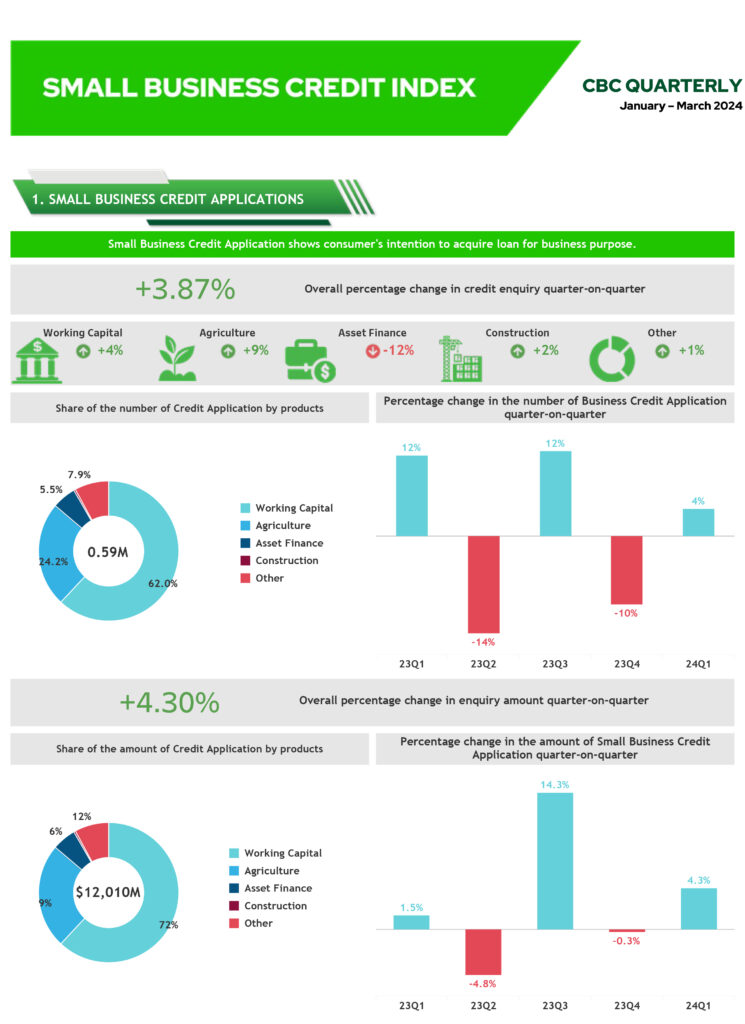

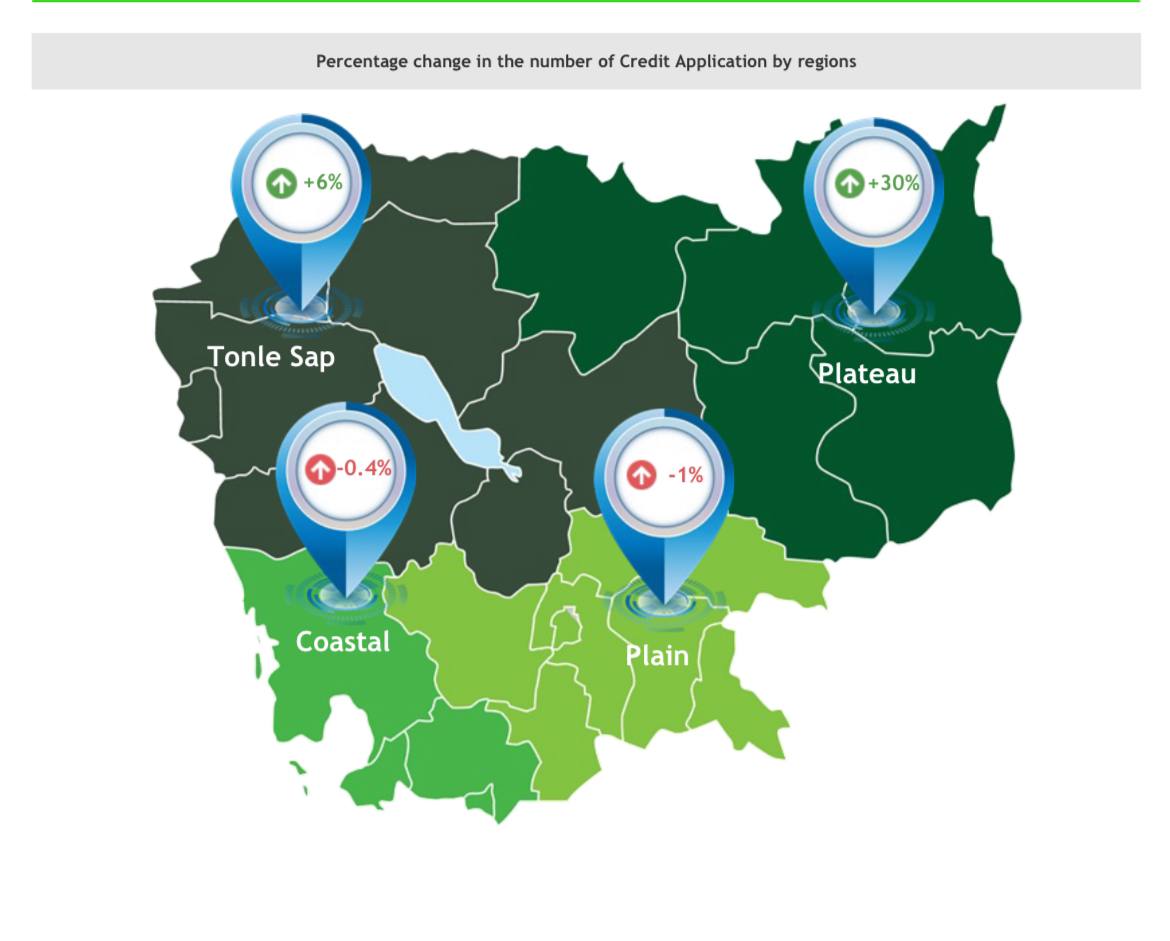

ចំនួននៃពាក្យស្នើសុំឥណទាន លក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច កើនឡើងជារួម +៣.៨៧%។

ចំនួននៃពាក្យស្នើសុំកម្ចី ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច កើនឡើងចំនួន +៤% ប្រៀបធៀបនឹងត្រីមាសមុន។ ពាក្យស្នើសុំកម្ចីកសិកម្មមានការកើនឡើង ធៀបនឹងត្រីមាសមុនចំនួន +៩% ពាក្យស្នើសុំកម្ចីសំណង់មានការកើនឡើង ធៀបនឹងត្រីមាសមុនចំនួន+២% និងពាក្យស្នើសុំកម្ចីផ្សេងៗធ្លាក់ចុះចំនួន -១២%។

•ដំណើរការឥណទានលក្ខណៈបុគ្គល ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

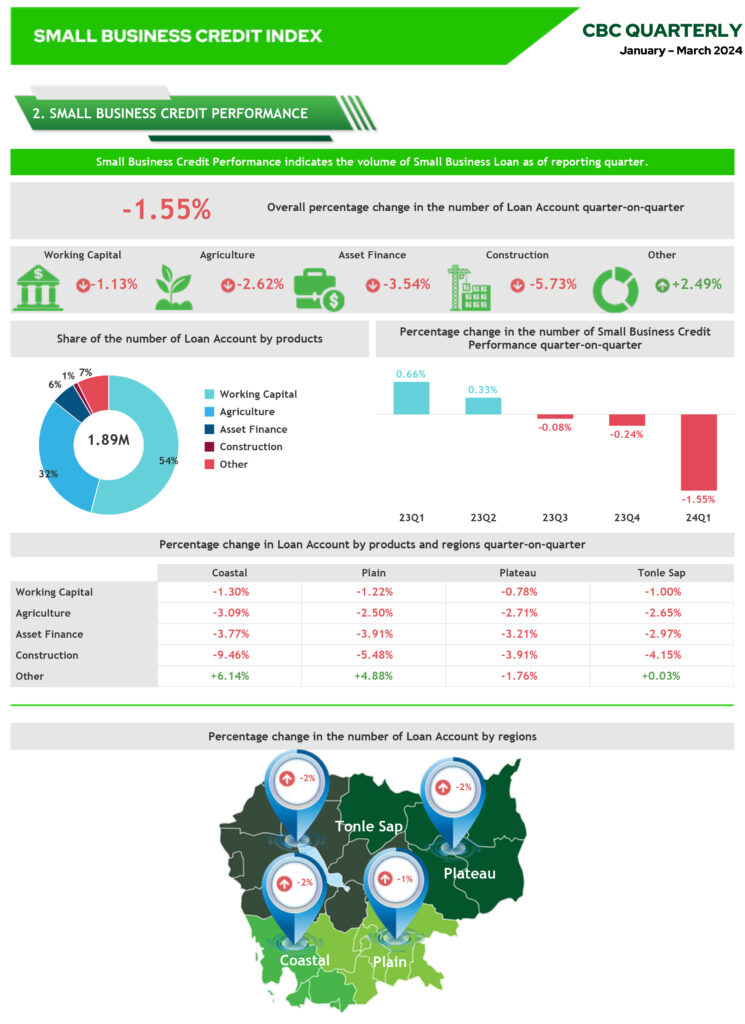

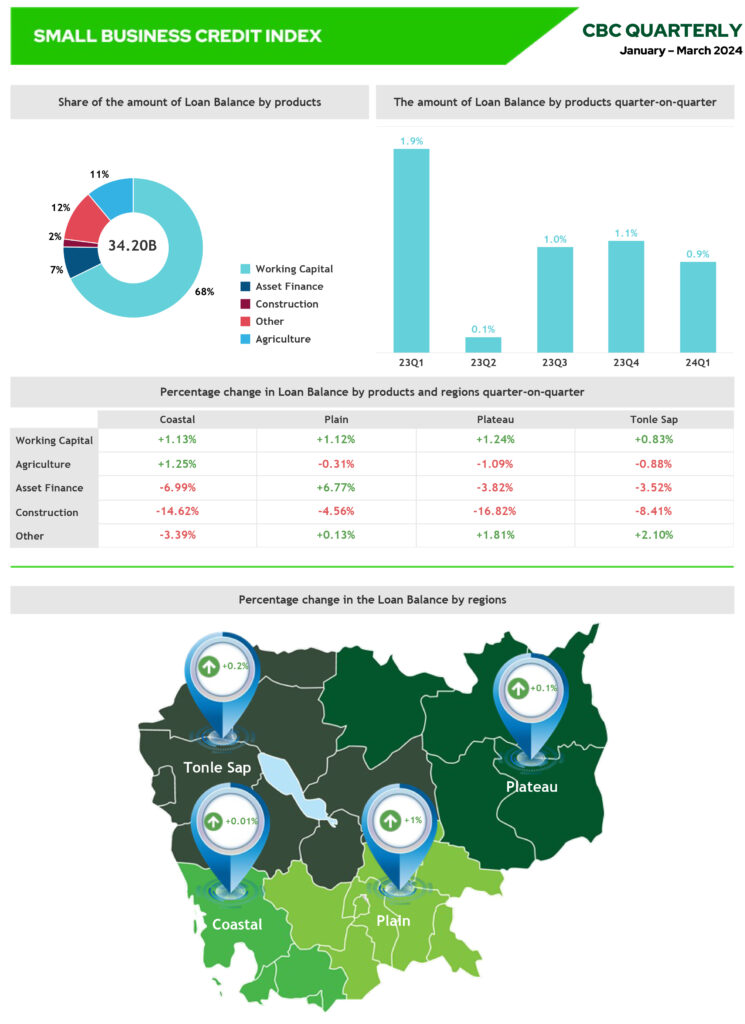

ចំនួនគណនីឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូច សរុបមានការថយចុះចំនួន -១.៥៥% ដែលនាំឲ្យចំនួនគណនីសរុបមានចំនួន ១,៨៩ លានគណនី។ សមតុល្យសរុបកើនឡើង +០.៩% ឈានដល់ ៣៤,២០ ប៊ីលានដុល្លារអាមេរិក នៅត្រីមាសទី១នេះ។

•គុណភាពឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

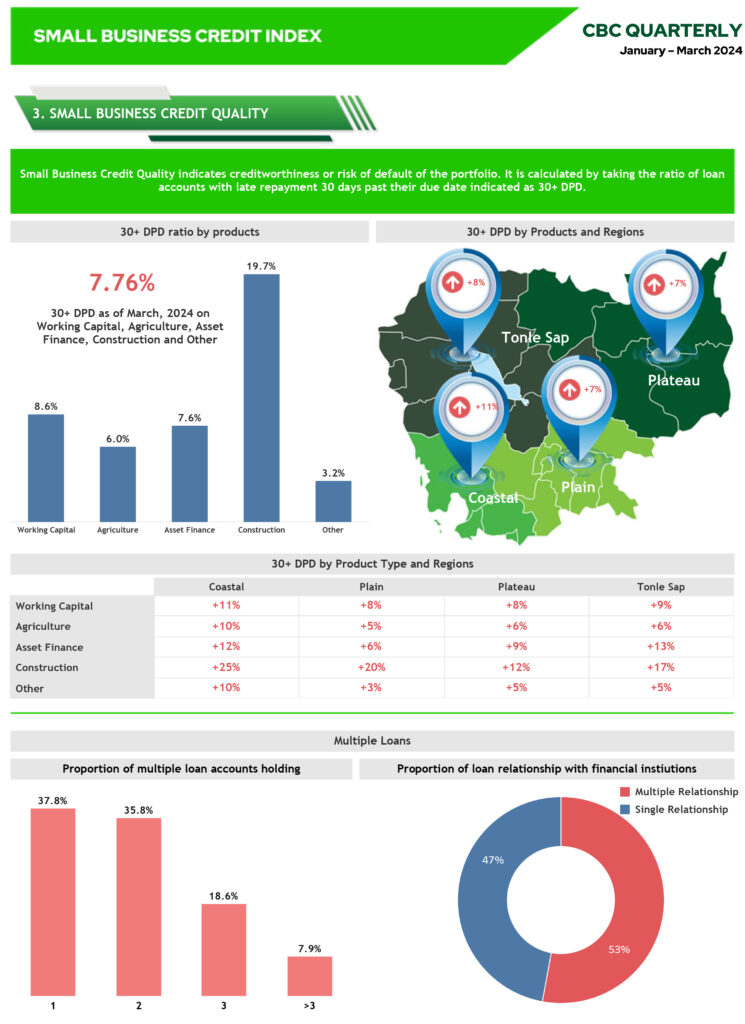

អនុបាតនៃឥណទានសំណងយឺតលើសពី ៣០ថ្ងៃ (30+DPD) មានការកើនឡើងដល់ +៧,៧៦%។ អតិថិជនភាគច្រើននៅតែមានការប្រើប្រាស់កម្ចីតែមួយស្ថាប័ន (៥៣%) ហើយមានគណនីឥណទានតែមួយគណនី (៣៧.៨%)។

ពាក្យស្នើសុំឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

បង្ហាញអំពីបំណងរបស់អ្នកប្រើប្រាស់ ក្នុងការទទួលបានឥណទាន ក្នុងលក្ខណៈជាឥណទានប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូច។

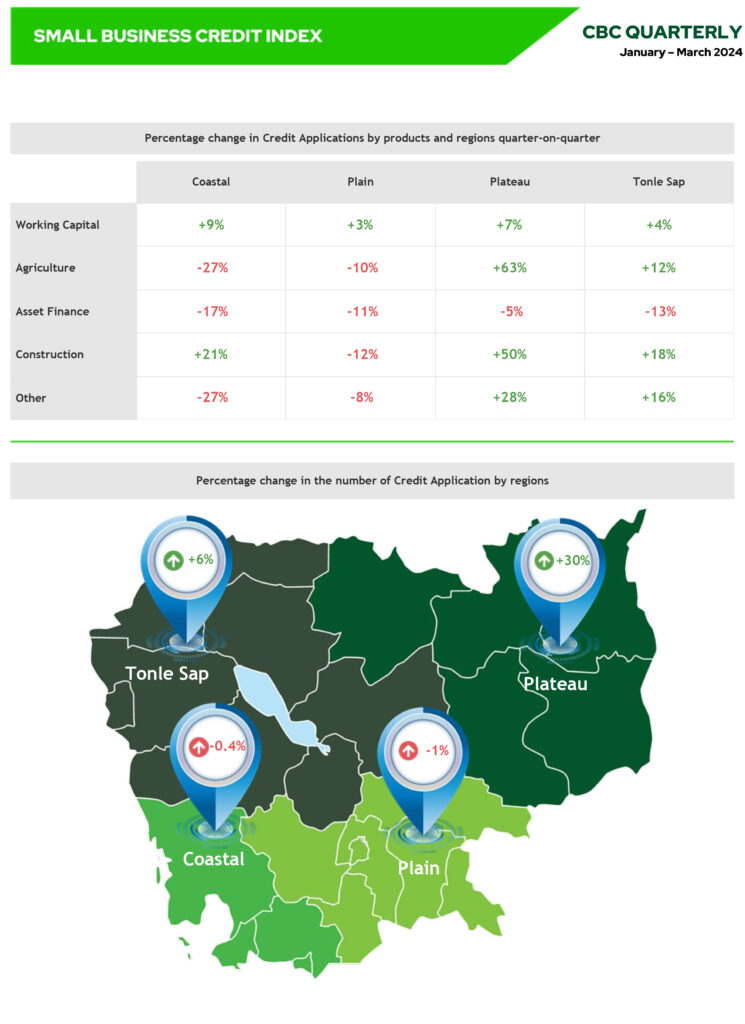

នៅត្រឹមត្រីមាសទី១ នៃឆ្នាំ២០២៤នេះ ចំនួនអតិថិជនដែលព្យាយាមស្នើសុំឥណទាន ក្នុងទម្រង់៥ផ្សេងៗគ្នាដូចជា កម្ចីមូលធន (Working Capital Loan) កម្ចីកសិកម្ម (Agriculture Loan) កម្ចីទិញទ្រព្យសកម្ម (Asset Finance) កម្ចីសំណង់ (Construction Loan) និងកម្ចីផ្សេងៗ (Other)។ ពាក្យស្នើសុំឥណទានលក្ខណៈបុគ្គល ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច បានកើនឡើងជារួម +៣.៨៧%។ ការកើនឡើងនៃពាក្យស្នើសុំកម្ចីប្រើមូលធនមានចំនួន +៤% ក្នុងនេះមានការកើនឡើងខ្លាំង នៅតំបន់ឆ្នេរចំនួន+៩%។ ការស្នើសុំកម្ចីកសិកម្មកើនឡើង +៩% ក្នុងនេះមានការកើនឡើងខ្លាំងនៅតំបន់ខ្ពង់រាប +៦៣%។ ការស្នើសុំកម្ចីទ្រព្យសកម្ម មានការធ្លាក់ចុះ -១២% ក្នុងនេះមានការធ្លាក់ចុះខ្លាំងនៅតំបន់ខ្ពង់ឆ្នេរ -១៧%។ ការស្នើសុំកម្ចីកសិកម្ម មានការកើនឡើង +១% ក្នុងនេះមានការកើនឡើងខ្លាំងនៅតំបន់ខ្ពង់រាប +២៨%។

បម្រែបម្រួលជាភាគរយទំហំទឹកប្រាក់ នៃការស្នើសុំឥណទានទាំង៥ប្រភេទ ក៏មានការកើនឡើងចំនួន +៤.៣%។ បម្រែបម្រួលនេះបណ្តាលមកពីការកើនឡើង នៃទំហំទឹកប្រាក់នៃកម្ចីមូលធន +១០.១% កម្ចីសំណង់កើនឡើង +៤.៥% ចំណែកឯ កម្ចីកសិកម្មថយចុះ៧.៧% កម្ចីទិញទ្រព្យសកម្ម ថយចុះ-១៤.៩% និងកម្ចីទ្រព្យផ្សេងៗ -១៤.៣%។

ដំណើរការឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

បង្ហាញអំពីទំហំឥណទាន លក្ខណៈបុគ្គលប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូចនៅចុងត្រីមាសទីមួយនេះ ឆ្លុះបញ្ចាំងពីទីផ្សារឥណទានសកម្ម។

គិតត្រឹមខែមីនា ឆ្នាំ២០២៤ ចំនួនគណនីឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូចមានការថយចុះចំនួន -១,៥៥% ប្រៀបពីត្រីមាសមុនដែលធ្វើឱ្យចំនួនគណនីនៅ ទូទាំងប្រទេសសរុបមានចំនួន ១,៨៩ លានគណនី។ ក្នុងចំណោមចំនួននេះ ៥៤% ជាឥណទានមូលធន ខណៈចំណែកតូចជាងគេគឺកម្ចីសំណង់ ១% កម្ចីកសិកម្ម ៣២%% កម្ចីទិញទ្រព្យសកម្មមាន ៦% និងកម្ចីប្រភេទផ្សេងៗមាន ៧%។ ការថយចុះនេះត្រូវបានគេមើលឃើញនៅក្នុងគ្រប់តំបន់ នៃព្រះរាជាណាចក្រកម្ពុជា (-២% នៅតំបន់ខ្ពង់រាប នៅតំបន់ឆ្នេរ និងទន្លេសាប និង -១%នៅតំបន់ទំនាប)។

សមតុល្យឥណទានលក្ខណៈបុគ្គល ក៏បានបន្តកើនឡើងជាលំដាប់ក្នុងកម្រិត +០.៩% គិតត្រឹមពីខែមីនា ឆ្នាំ២០២៤។ នៅចុងត្រីមាសនេះ សមតុល្យឥណទានលក្ខណៈបុគ្គលមានចំនួន ៣៤,២០ ប៊ីលានដុល្លារអាមេរិក។

បើទោះបីជា ចំនួនគណនីនៃកម្ចីមូលធន មានត្រឹមតែ ៥៤% នៃចំនួនគណនីសរុប ហើយកម្ចីអចលនទ្រព្យនៅតែមានលើសពីពាក់កណ្តាល នៃសមតុល្យឥណទានលក្ខណៈបុគ្គលសរុប ៦៨% ចំណែកឯសមតុល្យឥណទានកសិកម្មវិញ មានចំណែក ៣២% និងសមតុល្យឥណទានកសិកម្ម មានចំណែក ១១%។ សមតុល្យកម្ចីទ្រព្យសកម្ម មានចំណែកតូចគឺត្រឹមតែ ៧% តែប៉ុណ្ណោះ។ សមតុល្យកម្ចីសំណង់ មានចំនួនតិចត្រឹម ២%។ ជារួមសមតុល្យឥណទានមានការកើនឡើងជាវិជ្ជមាននៅតំបន់ដូចជា +០.១%នៅតំបន់ខ្ពង់រាប និង +១% នៅតំបន់ទំនាប +០.០១% នៅតំបន់ឆ្នេរ និង +០.២% នៅតំបន់ទន្លេសាប។

គុណភាពឥណទានលក្ខណៈបុគ្គល ប្រើប្រាស់សម្រាប់អាជីវកម្មខ្នាតតូច

បានមកពីអនុបាតនៃគណនីឥណទាន ជាមួយនឹងការសងយឺត ៣០ ថ្ងៃហួសកាលបរិច្ឆេទកំណត់ ដែលជា30+ DPD។ វាបង្ហាញពីលទ្ធភាពនៃការបង់សង និង ហានិភ័យនៃការខកខាននៅក្នុងត្រីមាស។

អនុបាត 30+DPD កើនឡើងពី ៧.៧៦% នៅក្នុងត្រីមាសនេះ ពី ៦,៥៩% ក្នុងត្រីមាសទីបួន ឆ្នាំ២០២៣។ ក្នុងចំណោមផលិតផលទាំងប្រាំនោះ ផលិតផលដែលមាន អនុបាត ៣០+DPD ខ្ពស់បំផុតគឺ ឥណទានសំណង់ជាមួយនឹង អនុបាតចំនួន ១៩,៧%។ ការកើនឡើងដែលច្រើនជាងគេ នៃចំនួនទឹកប្រាក់ឥណទានសំណងយឺត លើសពី៣០ថ្ងៃគឺនៅ តំបន់ឆ្នេរ +១១% ទន្លេសាប +៨% និងតំបន់ខ្ពង់រាប និងទំនាប +៧%។

ចំនួនអតិថិជនដែលមានកម្ចីតែមួយ ស្ថាប័ននៅតែមានគឺ ៥៣%នៃចំនួនអតិថិជនទាំងអស់។ ចំណែកឯអតិថិជនដែលមានកម្ចីច្រើន ស្ថាប័ននៅតែមានកម្រិតទាបដដែលត្រឹម ៣៧,៨%។

អតិថិជនប្រើប្រាស់ឥណទានលក្ខណៈបុគ្គល ដែលមានគណនីចំនួន ១ មាន ៣៧,៨%, អ្នកមានគណនីឥណទានចំនួន ២ មានចំនួន ៣៥,៨% អ្នកដែលមានគណនីឥណទាន ចំនួន ៣ មានចំនួន ១៨,៦% ហើយអ្នកដែលមានគណនីឥណទានច្រើន ជាង៣ មានចំនួន ៧,៩% នៃចំនួនអតិថិជនទាំងអស់។

លោក អឿ សុធារ័ត្ន ប្រធាននាយកប្រតិបត្តិ នៃក្រុមហ៊ុនក្រេឌីត ប្យួរ៉ូ ខេមបូឌា ខូ អិលធីឌីបានមានប្រសាសន៍ថា “តម្រូវការពាក្យស្នើសុំឥណទានបុគ្គលប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូចមានការកើនឡើង ប៉ុន្តែសមិទ្ធផលឥណទានលក្ខណៈបុគ្គលប្រើប្រាស់ សម្រាប់អាជីវកម្មខ្នាតតូចអវិជ្ជាមាន ជាមួយនឹងចំនួនគណនី -១.៥៥% ចំណែកឯសមតុល្យកម្ចី ក្នុងត្រីមាសទីមួយនេះ បើប្រៀបធៀបនឹងត្រីមាសមុនកើនឡើង ១,៣៦%”។ លោកបានបន្ថែមទៀតថា គុណភាពឥណទានមានការធ្លាក់ចុះ ជាមួយនឹងការកើនឡើង នៃអនុបាតនៃគណនីប្រាក់កម្ចីជាមួយនឹងការសងយឺត ៣០ថ្ងៃហួសកាលបរិច្ឆេទកំណត់ពី +៦,៥៩% ក្នុងត្រីមាសទីបួនក្នុងឆ្នាំ២០២៣ មក +៧.៧៦% ក្នុងត្រីមាសនេះ។